Udzielenie kredytu przez bank wiąże się z oceną możliwości kredytowych osoby ubiegającej się o wypłatę środków finansowych. Większość firm pożyczkowych z sektora pozabankowego nie żąda dokumentów umożliwiających ocenę, czy pożyczkobiorca będzie w stanie spłacić swój dług. Nie znaczy to jednak, że w żaden sposób nie sprawdzają wiarygodności klienta.

Wiarygodność kredytowa – raporty Biura Informacji Kredytowej (BIK)

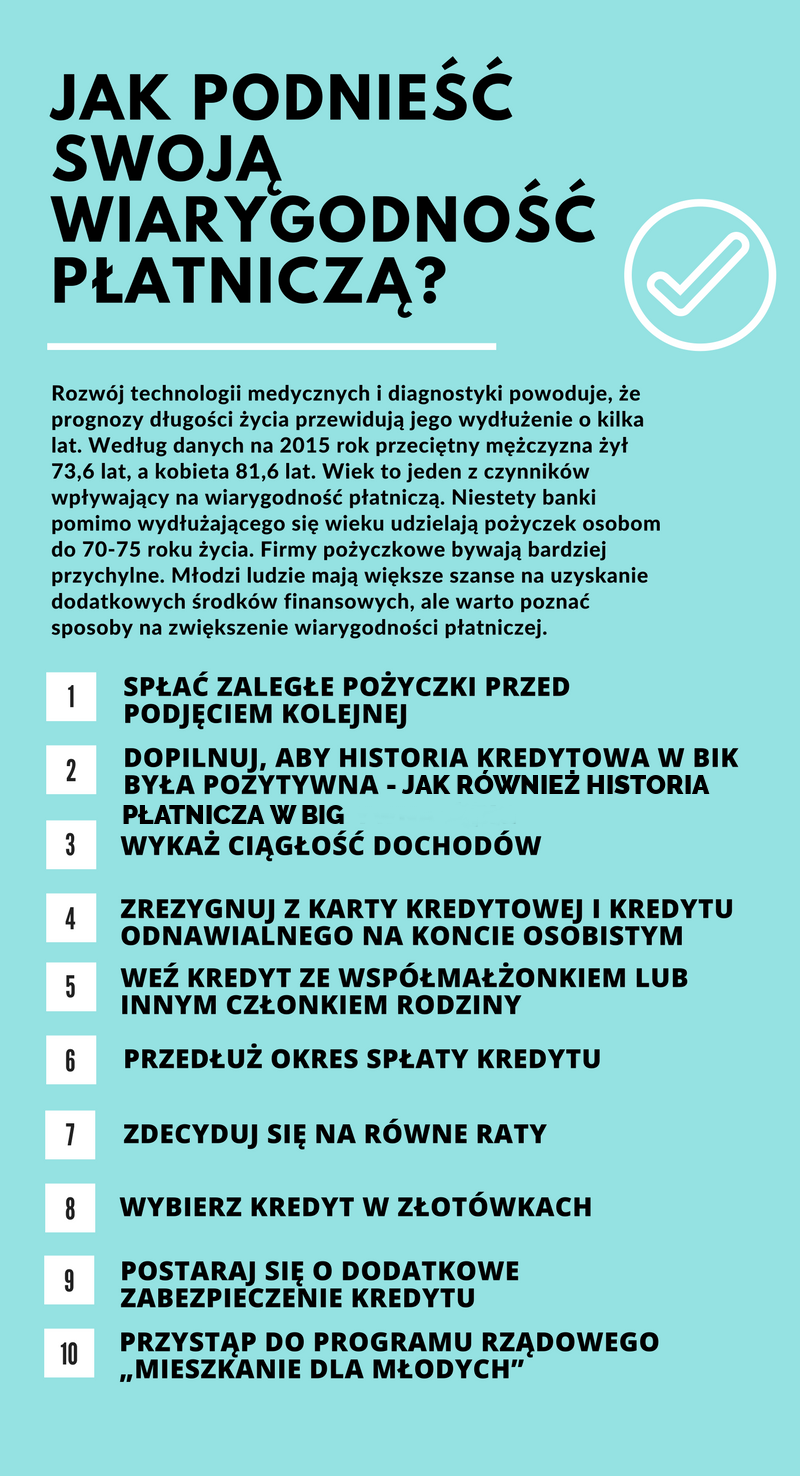

Instytucje udzielające pożyczek zazwyczaj w pierwszej kolejności sprawdzają wiarygodność potencjalnych klientów za pośrednictwem Biura Informacji Kredytowej. Brak historii kredytowej wcale nie jest najkorzystniejszy. Banki i prywatne firmy chętniej udzielają pożyczek osobom, które już korzystały z podobnych usług i spłacały zobowiązania w terminie. W najlepszej sytuacji są zatem klienci, którzy mają pozytywną historię kredytowania, a na dodatek wszystkie zadłużenia zostały już zamknięte. Dzięki temu ich zdolność kredytowa, z punktu widzenia podmiotów kredytujących, rośnie. Chociaż firmy z sektora pożyczek pozabankowych nie są tak wymagające jak banki, klienci o potwierdzonej wiarygodności kredytowej mają szansę uzyskać wyższą pożyczkę niż pozostałe osoby. Jeśli masz jeszcze jakieś zobowiązania, pomyśl o dokonaniu wcześniejszej spłaty. Zadziała to na Twoją korzyść.

Wiarygodność płatnicza – raporty Biur Informacji Gospodarczej (BIG)

Szanse na uzyskanie kredytu lub pożyczki można również zwiększyć dzięki pozytywnej historii płatniczej budowanej w Biurze Informacji Gospodarczej. Banki oraz firmy pożyczkowe poza BIK sprawdzają również bazy BIG, dlatego warto zadbać o to, by także tu posiadać pozytywną historię. Sukcesywnie dopisywane do BIG informacje pozytywne na Twój temat wpływają na Twoją rzetelność płatniczą. Jeśli nie wiesz, czy posiadasz takie wpisy na swoim koncie, możesz to sprawdzić na www.infoKonsument.pl. Jest to serwis poświęcony konsumentom, który należy do ERIF BIG S.A.

Zależność pomiędzy formą zatrudnienia a uzyskaniem kredytu

Firmy udzielające szybkich pożyczek nie wymagają przedstawiania dokumentów dotyczących zatrudnienia ani osiąganych dochodów – np. MoneyMan. Za to banki najbardziej cenią umowę o pracę na czas nieokreślony. W tej sytuacji wysokie zarobki w przypadku umów zlecenia i umów o dzieło nie rekompensują braku stałego zatrudnienia. Zasadniczo im częstsze zmiany pracodawcy, tym mniejsze prawdopodobieństwo uzyskania kredytu.

Zbędne produkty – karty kredytowe i kredyt odnawialny na koncie bieżącym

Posiadanie kart kredytowych i kredytu odnawialnego na rachunku oszczędnościowo-rozliczeniowym obniża zdolność kredytową. Jeżeli wymienione produkty nie są dla Ciebie niezbędne, zrezygnuj z nich.

Współkredytobiorca lub poręczyciel

O kredyt możesz ubiegać się samodzielnie, ale istnieje też możliwość znalezienia współkredytobiorcy. Jeżeli historia kredytowa tej osoby jest bez zarzutu, wówczas wspólna odpowiedzialność za kredyt sprzyja podwyższeniu zdolności kredytowej. Również znalezienie poręczyciela pomaga w uzyskaniu środków finansowych.

Okres spłaty kredytu a zdolność kredytowa

Niektórym osobom zależy na jak najszybszej spłacie kredytu i wolą przez krótki czas płacić wysokie raty wraz z odsetkami, ale nie zdają sobie sprawy, że wydłużenie okresu spłaty kredytu i niższe kwoty spłaty przyczyniają się do wzrostu zdolności kredytowej.

Kredyt w złotówkach czy w obcej walucie?

Obecnie trudniej uzyskać kredyt w obcej walucie niż w złotówkach. Na dodatek banki zawyżają koszty dotyczące przewalutowania. Znacznie bezpieczniejszą opcją są zatem złotówki.

Korzyści płynące z programu rządowego „Mieszkanie dla Młodych”

W przypadku kredytów hipotecznych warto wnieść wkład własny, ale na poprawę zdolności kredytowej wpłynie również skorzystanie z programu rządowego „Mieszkanie dla Młodych”, ponieważ rządowe dofinansowanie wzbudza w bankach zaufanie.

Źródło: infoKonsument.pl we współpracy z ID Finance Poland