Poradnik dla osób fizycznych

Nieraz podczas wypełniania zeznania podatkowego możesz zastanawiać się, jak obliczyć koszty uzyskania przychodu. Wiedza o tym, co wchodzi w ich skład, pomoże z łatwością rozliczyć się zarówno pracownikom, jak i osobom prowadzącym własną działalność gospodarczą.

Co to są koszty uzyskania przychodu?

Ustawa o podatku dochodowym od osób fizycznych (Dz.U. 1991 nr 80 poz. 350, art. 22 ust. 1), zwana dalej: „Ustawą”, mówi, że koszty uzyskania przychodu to wydatki poniesione w celu osiągnięcia przychodów, zachowania albo zabezpieczenia źródła przychodów.

Należy wiedzieć również, jakie są źródła uzyskania przychodu. Zalicza się do nich:

• stosunek służbowy, stosunek pracy (w tym spółdzielczy), członkostwo w rolniczej spółdzielni produkcyjnej lub innej zajmującej się produkcją rolną,

• rentę lub emeryturę,

• pozarolniczą działalność gospodarczą,

• działalność wykonywaną osobiście,

• prawa autorskie,

• działy specjalne produkcji rolnej,

• najem, podnajem, dzierżawę, poddzierżawę i inne umowy o podobnym charakterze,

• kapitały pieniężne i prawa majątkowe

• odpłatne zbycie (z wyjątkiem sytuacji określonych w art. 10 ust. 2 Ustawy):

o nieruchomości lub ich części oraz udziału w nieruchomości,

o spółdzielczego własnościowego prawa do lokalu mieszkalnego lub użytkowego oraz prawa do domu jednorodzinnego w spółdzielni mieszkaniowej,

o prawa wieczystego użytkowania gruntów,

• działalność prowadzoną przez zagraniczną spółkę kontrolowaną,

• inne źródła omówione w art. 20 Ustawy (np. zasiłki, stypendia, nagrody i inne nieodpłatne świadczenia, przychody ze źródeł nieujawnionych itd.).

Szczegółowy katalog kosztów uzyskania przychodu

Ustalenie wydatków, które zaliczają się do kosztów uzyskania przychodu, to kwestia bardzo indywidualna. W pewnym uproszczeniu można powiedzieć, że zaliczamy do nich wydatki poniesione po to, aby uzyskać przychód. Warto także sprawdzić, których wydatków nie można zaliczyć do kosztów uzyskania przychodów. Szczegółowy wykaz znajduje się w art. 23 Ustawy, a są to m.in.:

• wydatki na nabycie gruntów,

• odpisy i wpłaty na fundusze,

• wydatki na spłatę pożyczek i innych zobowiązań, w tym z tytułu udzielonych gwarancji,

• darowizny i ofiary wszelkiego rodzaju,

• jednorazowe odszkodowania za wypadki przy pracy,

• wierzytelności przedawnione.

Jak obliczyć koszty uzyskania przychodu?

Zanim zajmiesz się obliczaniem kosztów uzyskania przychodu, warto dowiedzieć się, czym dokładnie w tym przypadku są przychody. Określa je art. 12 wymienianej wyżej Ustawy, który stanowi, że są nimi wszelkiego rodzaju wypłaty pieniężne oraz wartość pieniężna świadczeń w naturze lub ich równowartość. W szczególności zaliczymy do tej grupy:

• wynagrodzenia zasadnicze oraz za godziny nadliczbowe,

• wszelkiego rodzaju nagrody,

• dodatki i inne elementy określone w ustawie.

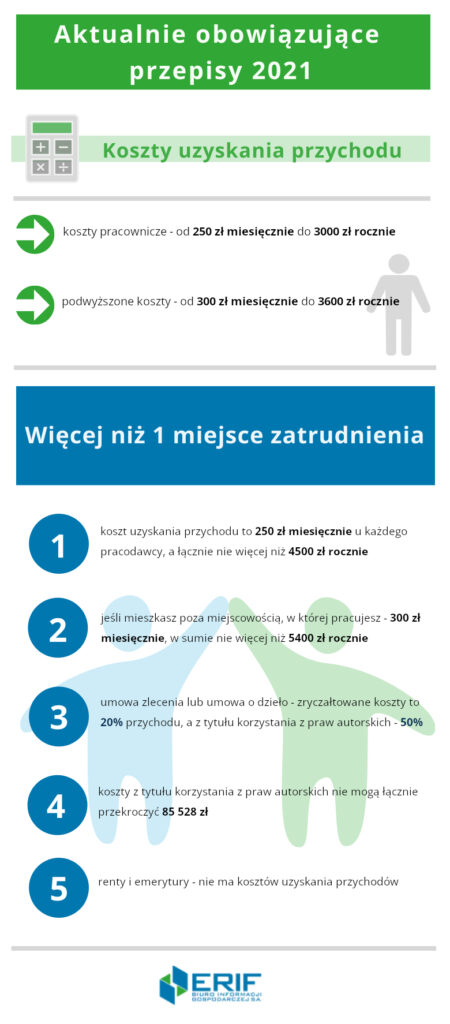

Jednak jak obliczyć koszty uzyskania przychodu? Gdy uzyskujemy przychody ze stosunku pracy, odliczane są tzw. koszty pracownicze. Stawka podstawowa wynosi 250 zł miesięcznie, ale nie więcej niż 3000 zł rocznie, i jest stosowana w przypadku, gdy pracownik mieszka w tej samej miejscowości, w której pracuje. Miejsce zameldowania nie ma znaczenia. Ustawa określa też kwotę tzw. podwyższonych kosztów – to 300 zł miesięcznie i łącznie nie więcej niż 3600 zł rocznie. Stosuje się ją w przypadku, gdy miejsce zamieszkania znajduje się w innej miejscowości niż zakład pracy i nie otrzymuje się dodatku za rozłąkę. Pracodawca sam nie może jednak naliczyć tej kwoty – pracownik musi złożyć odpowiednie oświadczenie na piśmie. Jeżeli podane wyżej stawki są niższe od tych, które przeznaczane są na dojazdy do pracy (komunikacją miejską, autobusem, pociągiem lub promem), w rozliczeniu PIT można wskazać faktyczne wydatki. Dowodami będą w tym przypadku wyłącznie imienne bilety okresowe.

Co z kosztami uzyskania przychodu dla osób pracujących w więcej niż jednym miejscu?

Jeśli pracujesz w więcej niż jednym miejscu, koszty uzyskania przychodu możesz obliczyć analogicznie, jak w przypadku pracy w jednym zakładzie. Ustawa szczegółowo opisuje wszystkie wydatki. Standardowa kwota wynosi tu 250 zł w każdym zakładzie pracy, łącznie nie więcej niż 4500 zł rocznie. Gdy dodatkowo mieszkasz (na stałe lub na określony czas) poza miejscowością, w której pracujesz, koszt ten wyniesie 300 zł, a w sumie nie więcej niż 5400 zł (to w przypadku, gdy nie otrzymujesz dodatku za rozłąkę). Jeżeli od jednego pracodawcy otrzymujesz więcej umów o pracę, to od każdej z nich powinno się potrącać kwoty odpowiednio 250 zł lub 300 zł miesięcznie w zależności od tego, czy twoje miejsce zamieszkania znajduje się w tej samej miejscowości, co zakład pracy, czy w innej.

W przypadku umowy zlecenia lub o dzieło należy odliczyć zryczałtowane koszty w wysokości 20% przychodu, a z tytułu korzystania z praw autorskich – 50%. W roku 2021 możliwość korzystania z 50% kosztów uzyskania przychodu została zawężona do dochodów ze ściśle określonych i wymienionych w Ustawie rodzajów działalności twórczej. Pamiętaj, że kwota ta rocznie nie może przekroczyć 85 528 zł. Jeśli natomiast chodzi o renty i emerytury, to nie ma kosztów uzyskania przychodu, a więc przychód równa się dochodowi.

Koszty uzyskania przychodu dla prowadzących działalność gospodarczą

Przychody, pomniejszone o koszty, stanowią dochód (przeczytaj więcej o różnicach między dochodem a przychodem) z prowadzonej działalności gospodarczej. Dlatego tak ważne jest, by wiedzieć, jak obliczyć koszty uzyskania przychodu swojej firmy. Kwota ta wpływa na dochód z działalności. Prawo nie precyzuje wydatków, które mogą stanowić koszty uzyskania przychodu. W praktyce przedsiębiorca może do nich zaliczyć wszystkie opłaty, jakie ponosi w celu uzyskania lub utrzymania przychodu (a które nie zostały wymienione w art. 23 Ustawy). Może to być przykładowo: zakup sprzętu firmowego, oprogramowania, utrzymanie lokalu czy usługi księgowe. Konkretne wydatki zależą oczywiście od tego, jakiego rodzaju firmę prowadzisz.

Jeśli chcesz mieć pewność, że w kosztach uzyskania przychodu nie uwzględniasz elementów niezaliczanych do tej grupy, łatwo to sprawdzić. Określa je bowiem wskazany już powyżej art. 23 ust. 1 Ustawy. Dodatkowo pamiętaj, że musisz rozgraniczyć wydatki związane z prowadzoną działalnością i prywatne opłaty. Przedsiębiorcy mają obowiązek udowodnienia związku między poniesionym kosztem a przychodami. Zazwyczaj takim potwierdzeniem będzie faktura.